Економічні критерії оцінки інноваційних програм

Усі річні результуючі дані по окремих напрямках господарської діяльності ретельно розглядаються і враховуються керуючими при доборі і складанні портфеля інноваційних проектів корпорації з метою фінансового їхнього забезпечення протягом усього періоду реалізація.

Як підкреслюється в статті американського дослідника Л. Елліса, при сполученні тимчасового циклу НДВКР, і життєвого циклу продукту можливо багаторічний вимір кожного окремого проекту в цілому. Такий вимір дозволяє провести оцінку кожного проекту і вибрати найбільш перспективні. Оцінка і добір нових проектів НДВКР є однієї з найбільш важких задач багато продуктового бізнесу, оскільки найбільш критична стратегічна проблема, що коштує як перед вищими керуючими, так і перед керівниками дослідницьких підрозділів, - це максимізація прибутків, одержуваних протягом визначеного часу фірмою, що залежать від прийнятих рішень в області інвестування в НДВКР. Тому для добору проектів будуються такі об'єктивні критерії, що відповідають задачам фінансового аналізу, який у свою чергу засновується на припущення, що інвестиції в НДВКР мають ту ж природу, що в капіталовкладення і будь-який новий вид бізнесу.

Найбільше часто при оцінці вкладень у довгострокові інноваційні програми корпораціями використовуються такі фінансові показники як: валовий прибуток (profit margin), строк окупності капіталовкладень (payback period), прибуток на інвестований капітал (return on investment), приведена (дисконтова на) вартість капіталу (present value), внутрішня (цільова) норма прибутку (internal rate of return). Усі ці вимірники передбачуваної віддачі проектів нововведень, використовувані як критерії для порівняння окремих програм при їхньому доборі, володіють як позитивними сторонами, так і недоліками. З них найбільш простий показник - валовий прибуток; але він не несе ніякої інформації про те, які ж повинні бути інвестиції, щоб одержати ту або іншу величину валового прибутку. Строк окупності – також досить ясний показник, що оцінює деякою мірою і ризикованість програми (чим показник вище, чим вище ризик), але він нічого не говорить про те, що відбувається за межами строку окупності з розмірами прибутків. Корисний показник – прибуток на інвестований капітал, але для майбутніх капіталовкладень його необхідно перераховувати після кожного визначеного періоду, чого не вимагає інший показник – приведена або дисконтована вартість інвестованого капіталу. Однак і він не вільний від недоліків: норма дисконту повинна бити попередньо обрана, що найчастіше веде до помилкових рішень. Виходить, що норма дисконтування залежить від суб'єктивного вибору, а отже, може бути або завищена, або занижена.

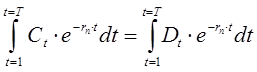

Самим надійним і найбільш уживаним критерієм для добору інвестиційних програм є в даний момент внутрішня норма прибутку (коефіцієнт окупності). Цей показник розраховується по методу дисконтування грошових надходжень (discounted cash flow rate of return). Суть методу полягає в приведенні різночасних інвестицій і надходжень компанії до одного періоду часу, Коефіцієнт окупності являє собою ставку дисконтування (коефіцієнт приведення), при використанні якої приведені грошові надходження за весь інноваційний цикл стають рівними обсягові дисконтова них капіталовкладень у НДВКР, освоєння і виробництво нового продукту, він розраховується по формулі:

де Rn – коефіцієнт приведення (окупності) капіталовкладення, алгебраїчна величина; е – постійна величина, експонента; Т – період розробки, впровадження і виробництва нового продукту в літах; Dt – грошові надходження від продажу продукту в рік t; Ct – капвкладення протягом t-го року. Очевидно, що отриманий з вищенаведеної формули коефіцієнт окупності – це заданий "зсередини", рамками даного проекту показник, значимість якого для приймаюче рішення особи не може поширюватися на інші проекти; тому він і називається "внутрішньою нормою прибутковості". Він відбиває максимально можливий рівень рентабельності для конкретного інноваційного проекту. Порівняння проектів за абсолютним значенням коефіцієнтів окупності неможливо, тому що вони відбивають специфічні особливості проектів. Ці задані зсередини показники можуть зіставлятися по своїх відносних значеннях, у порівнянні зі ззовні заданим показником ефективності капвкладень. Такий показник являє собою усереднене значення ефективності одиниці капіталу в часі, що існує в конкретній області його додатків. Таким показником, що представляє собою норматив окупності капіталовкладень для будь-якого проекту в даній галузі, є критична (гранична) ставка дисконтування (hurdle internal rate of return).

Інші статті по менеджменту

Управління контрактною діяльністю на підприємстві

Радикальна перебудова системи

управління економікою, яка переходить на шлях ринкових відносин - один з

найважливіших напрямків програми реформ, які проводяться в нашій державі.

Особли ...

Антикризове управління бізнесом

У сучасній літературі ще не склалося

загальновизнаного уявлення про кризи в розвитку соціально-економічної системи.

Існував погляд, що кризи є характерною рисою капіталістичного способу ...

Типологія соціально-трудової мобільності населення

Кожна

людина переміщується в соціальному просторі, в суспільстві, в якому вона живе.

Іноді ці переміщення людина сприймає відчутливо і ідентифіковано, наприклад,

переїзд із Києва у Льв ...